我最近开始系统地学习理财。学了之后我才发现,我们大多数人(包括之前的我自己)的理财观念其实挺缺失的,很多人往往不是把钱存银行,就是在”赌场“投机。直到我理解了什么是“复利”,才意识到这门人生必修课有多重要。因此,当我看到一篇能把复利和理财讲得特别清楚的好文章时,就决定把它翻译出来,希望能帮助更多朋友,直观地感受一下它的威力,尤其是在未来养老充满不确定性的当下。

我自己的一些投资观念:

- 投资要有逻辑,即你需要清楚你为什么买这支基金或者股票。

- 以5~10年为周期来投资,确保年化能稳定在期望值,相对来说,年化 7% 是一个可以实现且比较靠谱的数值。

- 长期定投才是王道,A 股不靠谱,美股宽基指数靠谱,简单来说就是纳指100和标普500(还可以关注日经)。

- 借助长期复利的威力,投资收入终将超越工作收入。

推荐书籍和内容:

-

《穷爸爸富爸爸》

-

《聪明的投资者》

-

401(k) 计划

401(k)是美国主流的雇主养老储蓄计划。员工定期从工资中出资,并常常能获得雇主的匹配福利。这笔资金通过市场投资增值,其增长的核心动力是“复利”——投资收益会自动滚入本金进行再投资。在税收优惠和长期时间的双重加持下,强大的复利效应能将初始储蓄增长为一笔可观的退休财富。

根据最大的退休账户记录机构之一先锋集团 (Vanguard) 提供的最新数据,从 2020 年到 2024 年,401(k) 的平均年回报率为 8.0%

需要强调的是,我推荐大家借鉴401(k)所代表的长期、复利投资模式,而非推荐大家投资中国版的 401(k)。

⚠️ 文中有些内容不是很符合中国国情,请自行斟酌吸纳,主要理解复利。

回测定投美股年化:

2025/10/10 更新: 美股各项指标已经高到不能再高了,泡沫巨大,并且黄金的持续走高也意味着各国对美元不看好,谨慎入场!!!

- 定投方案:每月定投 5000 。

- 定投时间:

- 在 2021 年 10 月 1 日美股股灾前入场回测

- 5年开始到今天

- 2017 年 6 月到今天(回测的基金创建时间)

回测数据:

- 在 2021 年 10 月 1 日美股股灾前入场回测:

- 5年开始到今天

- 2017 年 6 月到今天(回测的基金创建时间)

结论

可以看到,无论任意时间入场,美股都能有不错的收益。

Vanguard(先锋集团)等机构进行过更全面的数据回测,分析了历史上所有时间段的定投回报。结果基本如下:

- 持有期10年:在历史上任意时点开始的10年期定投,亏损的概率低于5%,绝大多数情况下都能实现5%-15%的年化回报。

- 持有期15年:在历史上任意时点开始的15年期定投,从未出现过亏损。即便是最差的情况,也能获得正收益。

- 持有期20年及以上:在历史上任意时点开始的20年期定投,不仅从未亏损,而且几乎都能获得稳健且可观的年化回报(通常在7%-12%之间)。

同样的,你需要理解定投美股的逻辑,即,如果你在定投美股期间,美股大跌,你应该如何做?止跌还是加仓?如果美股不停上涨,已经超过历史峰值,你该不该止盈?以及最近美股已经高到各项指标都已经是历史峰值,你该不该入场?这些都应该由你自己思考和理解清楚,才建议你入场。

原文:Saving rate vs investment return: Which matters more when building wealth?

阿尔伯特·爱因斯坦曾有一句名言:复利是世界第八大奇迹。但数据果真如此显示吗?

在这篇文章中,我将通过数据探讨复利的本质,分析它需要多长时间才能成为财富积累中的关键因素,以及对于那些希望在相对较短时间内实现财务独立的人来说,

哪个更重要:你的储蓄率还是你的投资回报率?

早年财富积累

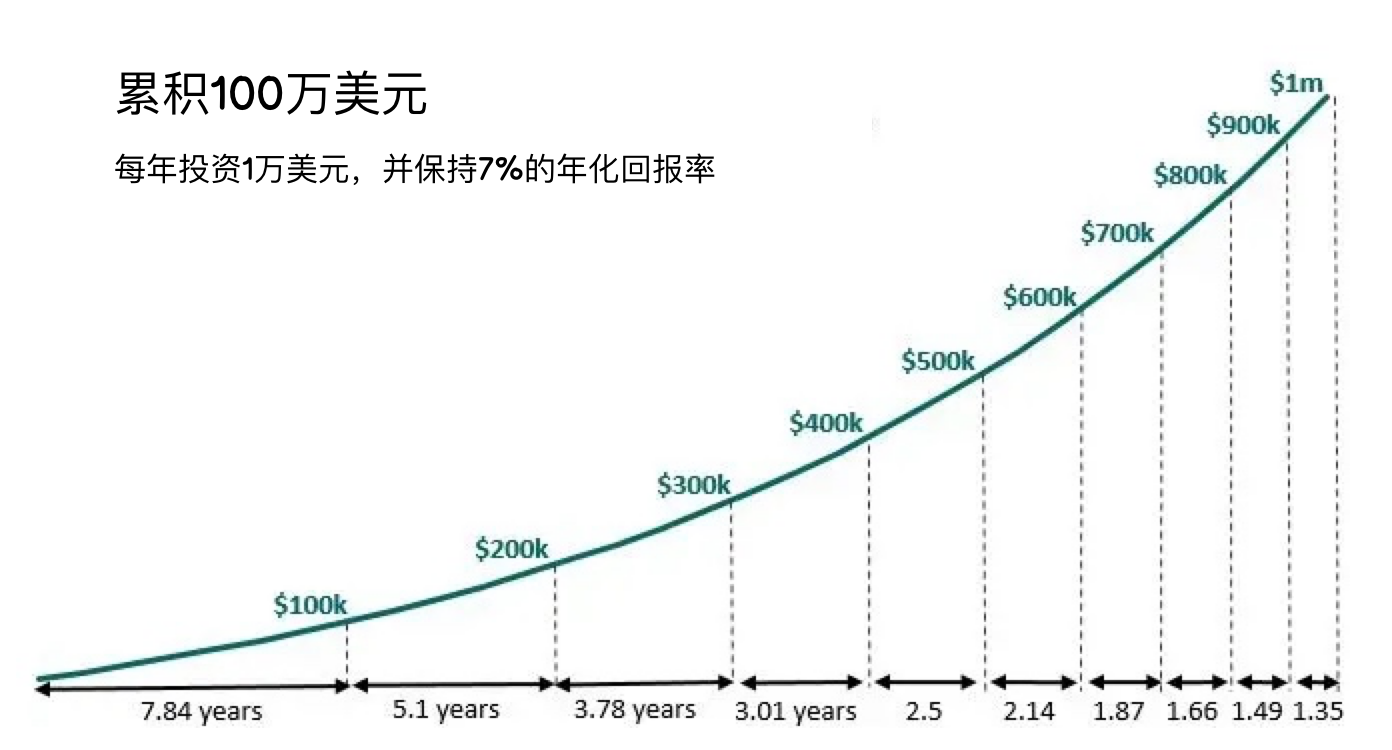

假设你的目标是实现100万美元的净资产。如果你每年投资10,000美元,并且年回报率为7%(这是对长期股市回报的一个合理预期),你大约需要30.7年才能积累到100万美元。

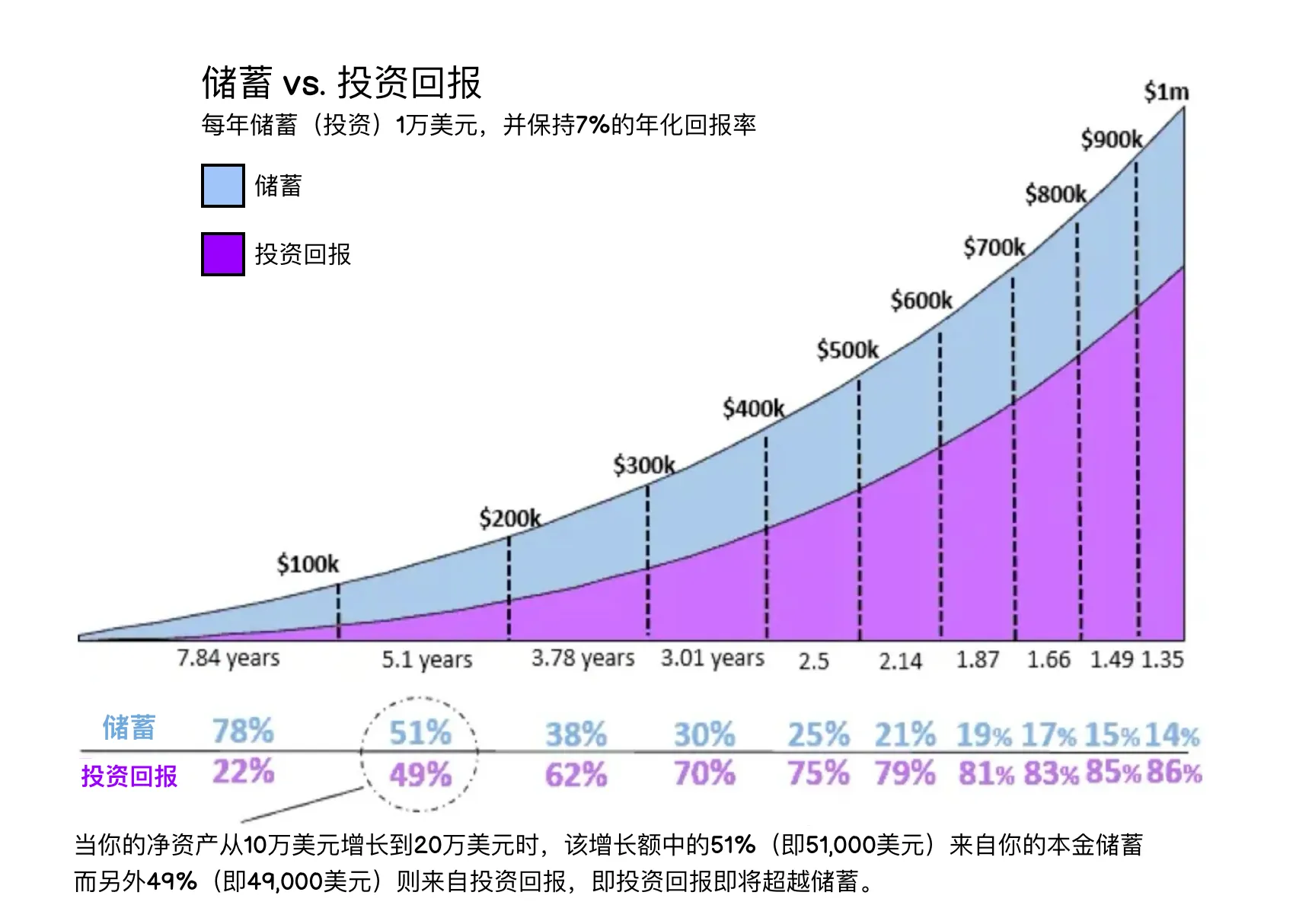

下面的图表清晰地展示了,在每年投资10,000美元且年回报率为7%的假设下,积累每10万美元净资产所需的时间:

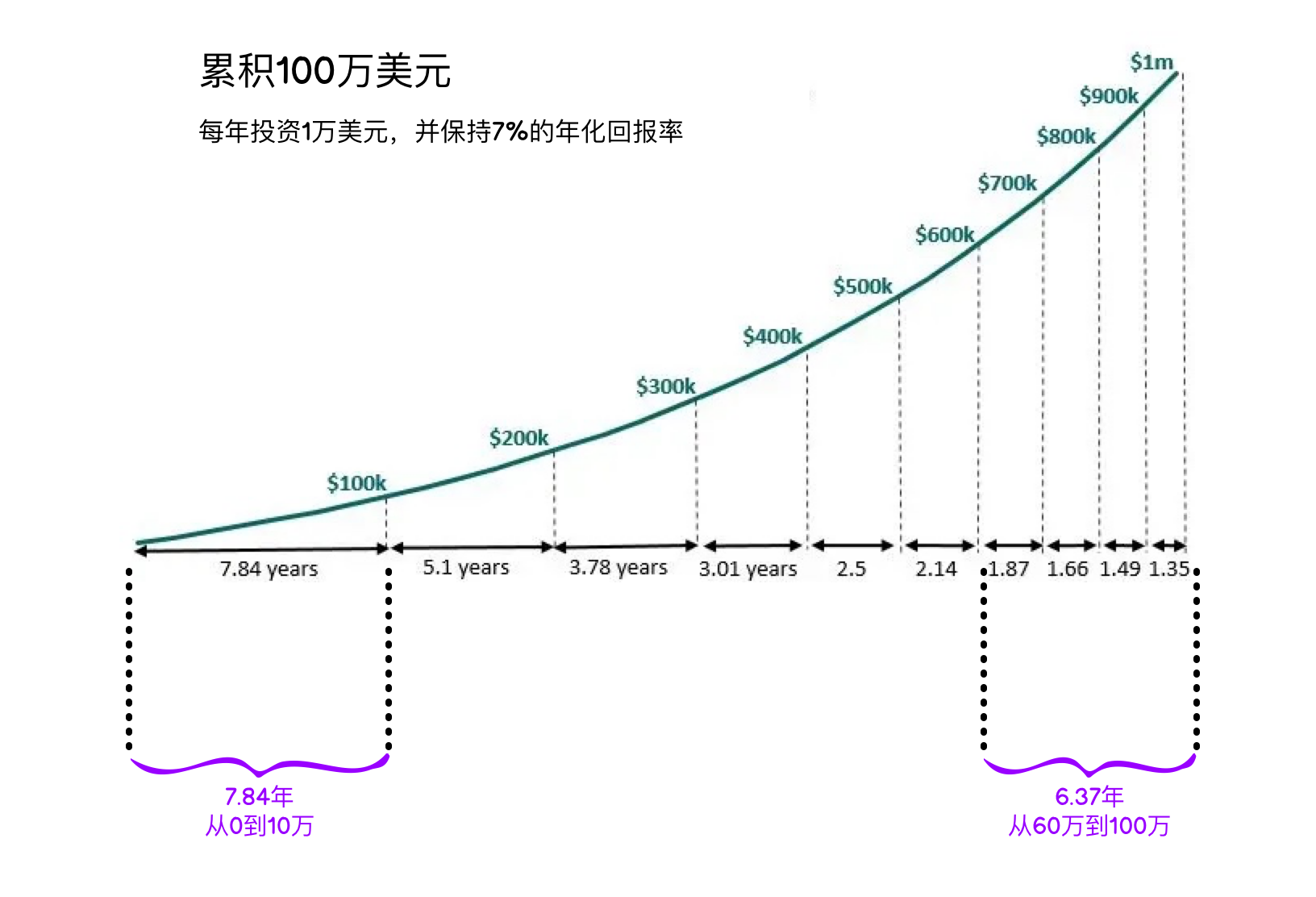

请注意,积累每10万美元净资产所需的时间,都比上一个周期要短。有趣的是,你会发现从0美元增长到10万美元所需的时间,甚至比从60万美元增长到100万美元还要长:

之所以积累第一个10万美元耗时最长,是因为在财富积累的初期,投资回报的贡献微乎其微。从0美元到10万美元的增长,主要取决于你的储蓄能力,即收入与支出之间的差额。

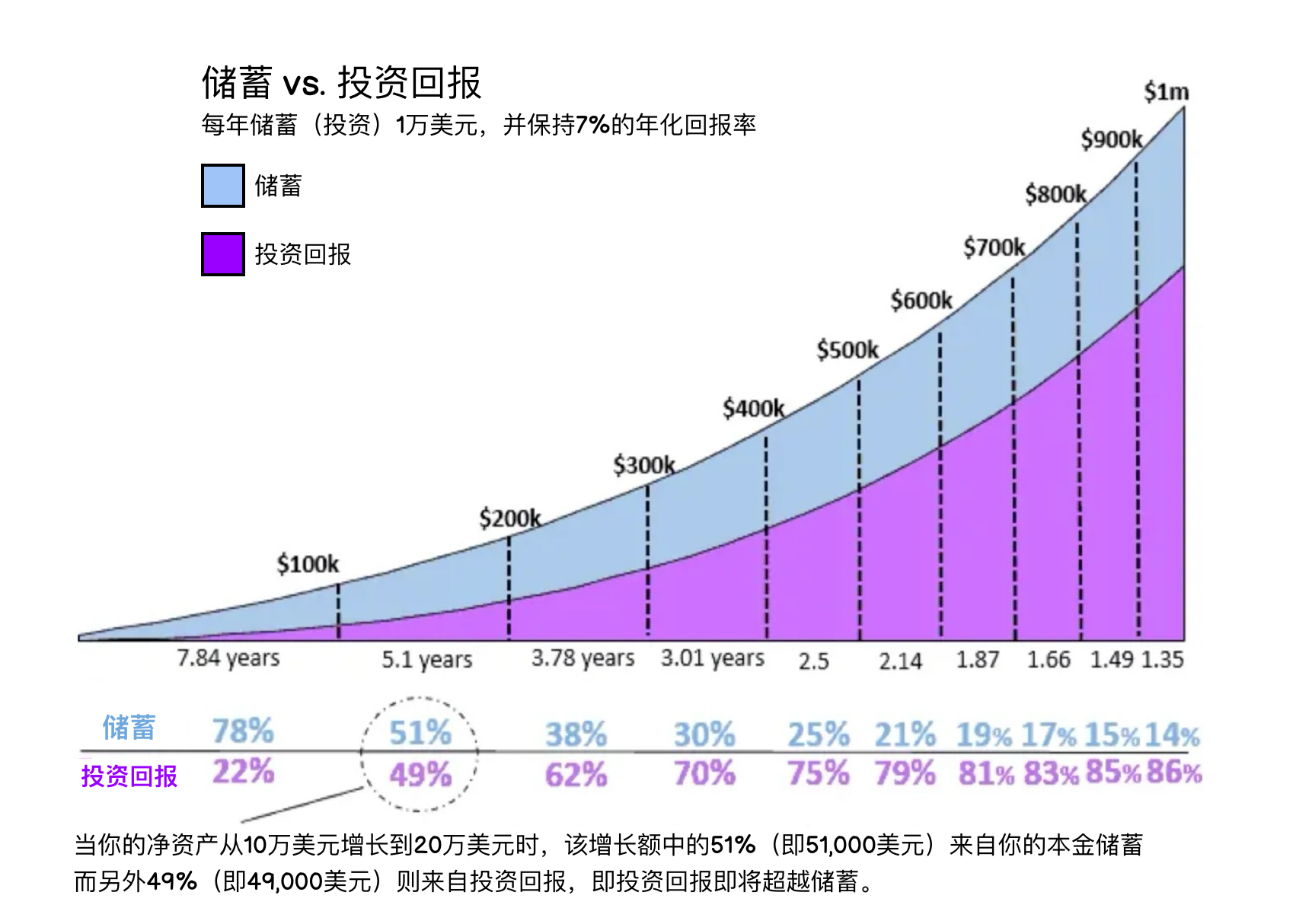

下图显示了与投资回报相比,储蓄在本金增长中的贡献比例:

如果你每年以7%的年回报率投资10,000美元,你将在7.84年内从0美元增长到10万美元,而这10万美元中高达78%将完全来自你的本金投入。

- 重要提示:为简单起见,我们在这些示例中假设年回报率稳定在7%,以此简化说明。但请记住,在现实生活中,回报率几乎不可能是平均的。有些年份,股市下跌10%;另一些年份,它上涨20%。然而,从长远来看,平均实际回报率接近7%。因此,我们使用这个数字来进行清晰的阐述。

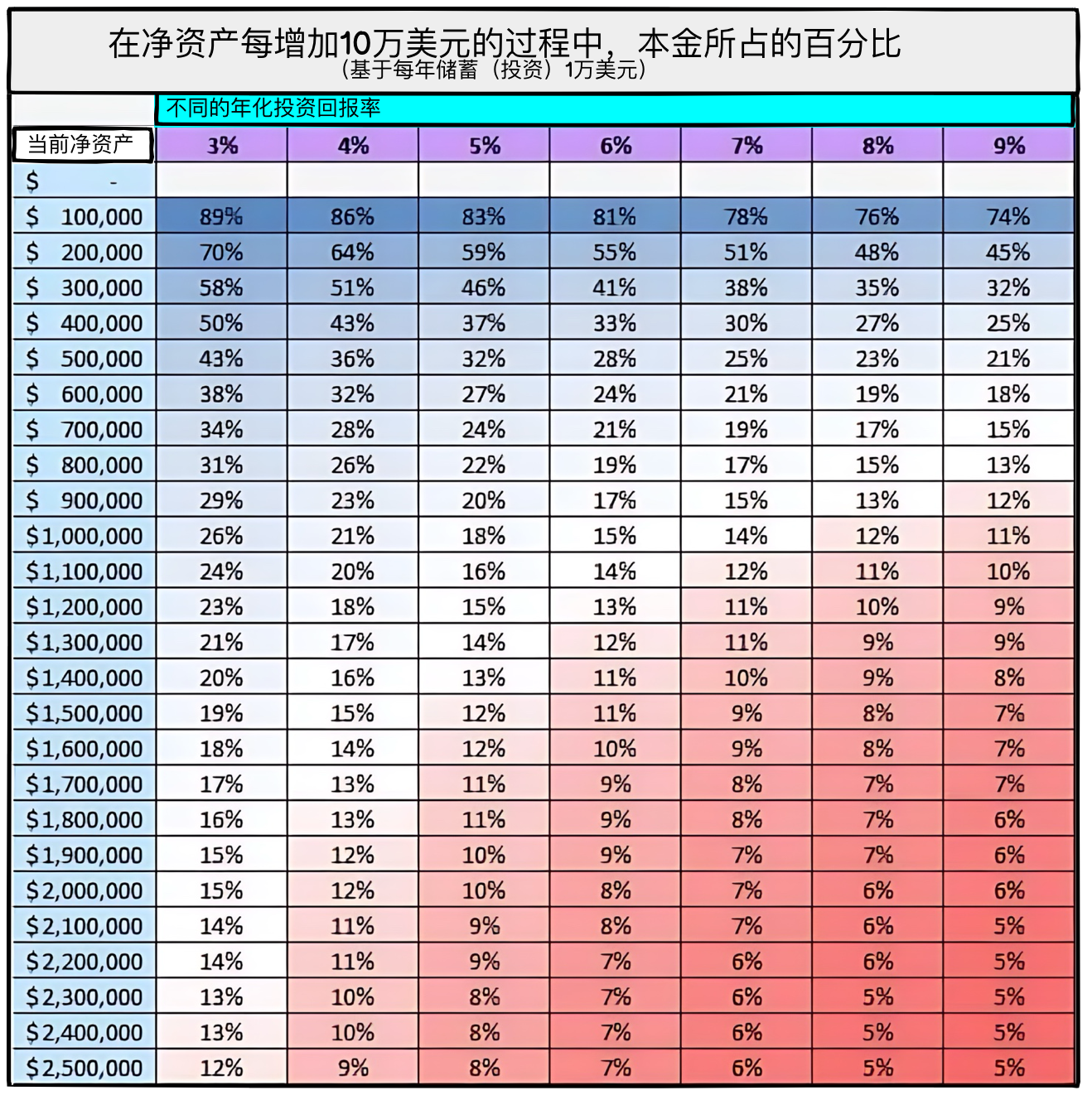

即使你获得更高的年投资回报率,你第一个10万美元的大部分仍然将来自储蓄。下表显示了在不同的年回报率下,储蓄在每个10万美元净资产里程碑中所占的比例:

在较低的情况下,如果你每年只能获得3%的回报,那么在你从0美元增长到10万美元的过程中,储蓄将占到总净资产增长的89%。在较高的情况下,即使你每年获得9%的回报,储蓄仍将占到这部分净资产增长的74%。

注意:这就是为什么 Get Rich Slowly 之前多次强调,决定你退休后财富总额的首要因素,是你存了多少钱。

好消息是,一旦你的净资产超过10万美元的里程碑,投资回报就开始发挥显著作用了。例如,如果你继续以7%的年回报率每年投资10,000美元,那么在你从10万美元增长到20万美元的过程中,49%的净资产增长将来自投资回报。此时,51%(51,000美元)的增长来自储蓄,而49%(49,000美元)来自投资回报:

因此,尽管你每年储蓄和投资的金额相同(10,000美元),但从10万美元增长到20万美元只需要5.1年,因为投资回报开始加速你的净资产增长。请注意,随着时间的推移,积累每个10万美元所需的时间越来越少,因为投资回报在增长中占据了越来越大的比重。

为什么你的第一个10万美元如此重要

如果你还没有储蓄到第一个10万美元,这些图表可能会让你感到有些沮丧。毕竟,数据不会说谎:第一个10万美元需要最长的时间来积累。沃伦·巴菲特的长期商业伙伴查理·芒格甚至曾说过:“第一个10万美元最难攒!”

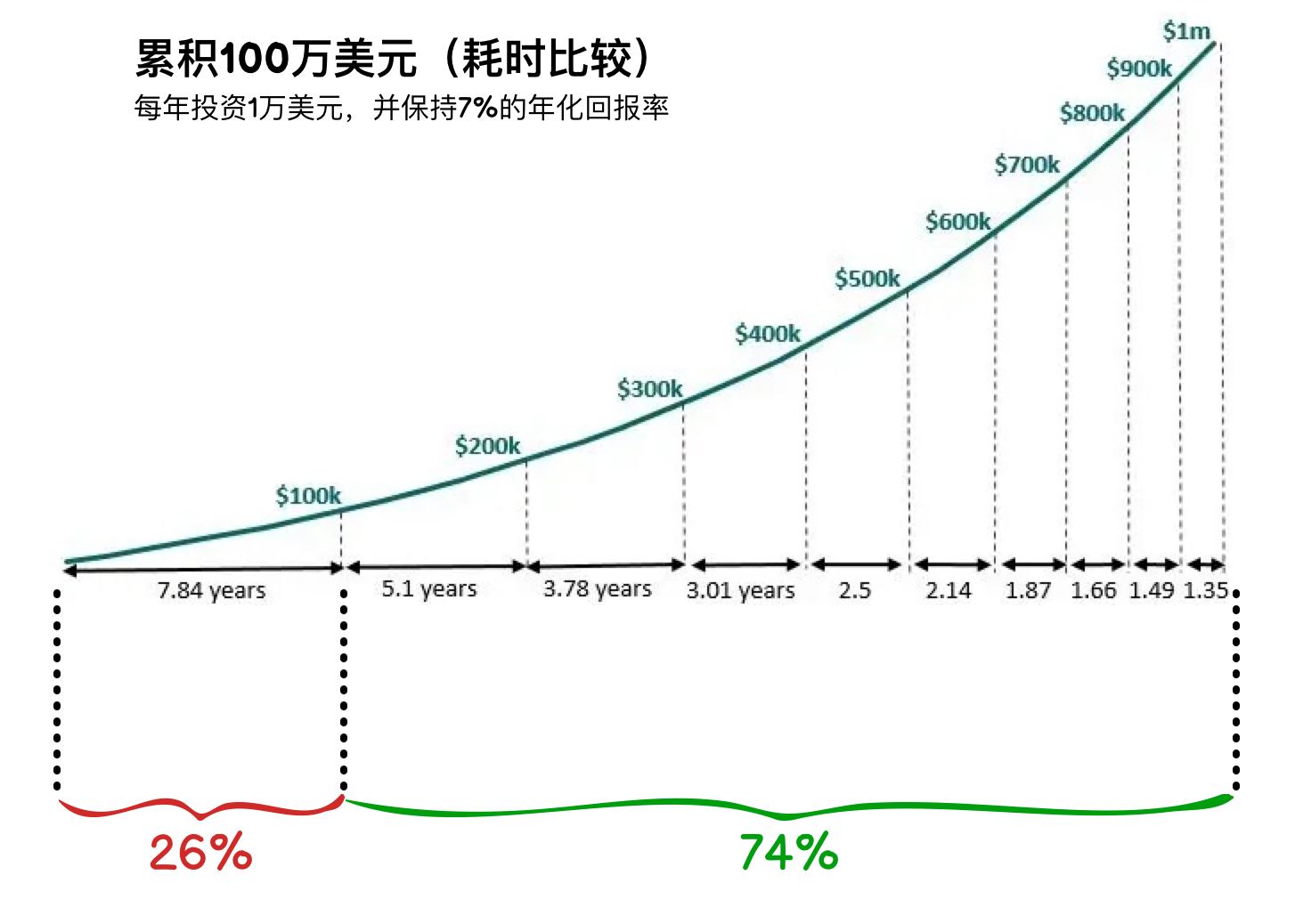

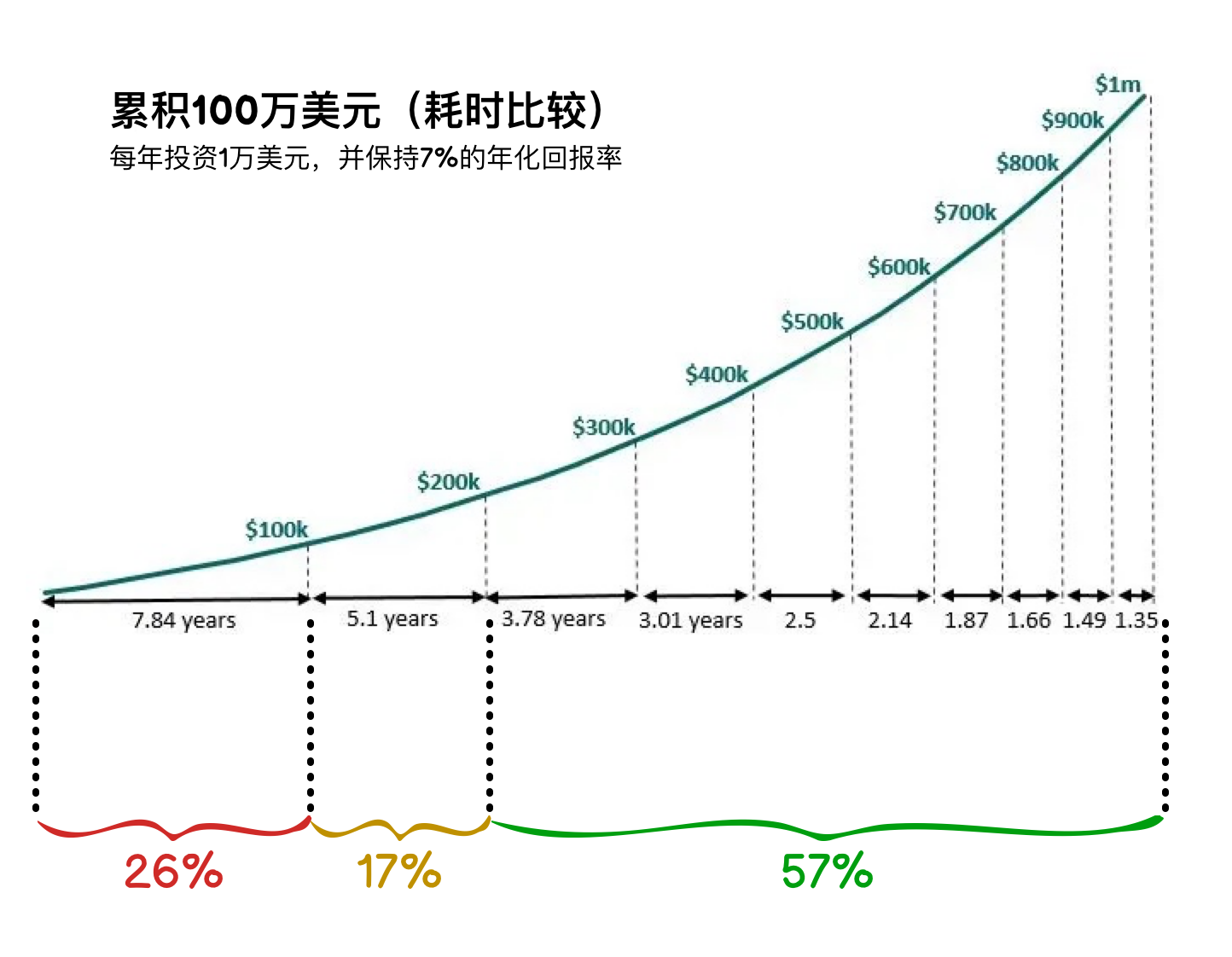

不过,好消息是,积累你的第一个10万美元是一个巨大的里程碑。如果你的目标是储蓄100万美元,10万美元只占总目标的10%。但让我们从时间的角度来看待财富积累:获得第一个10万美元需要7.84年,而从0美元到100万美元总共需要30.7年。这意味着,积累第一个10万美元所花费的时间,占积累100万美元总时长的26%之多(7.84年 / 30.7年):

虽然从金额上看,这可能感觉不是一个巨大的里程碑,但从时间上看,积累你的第一个10万美元是一个巨大的里程碑。

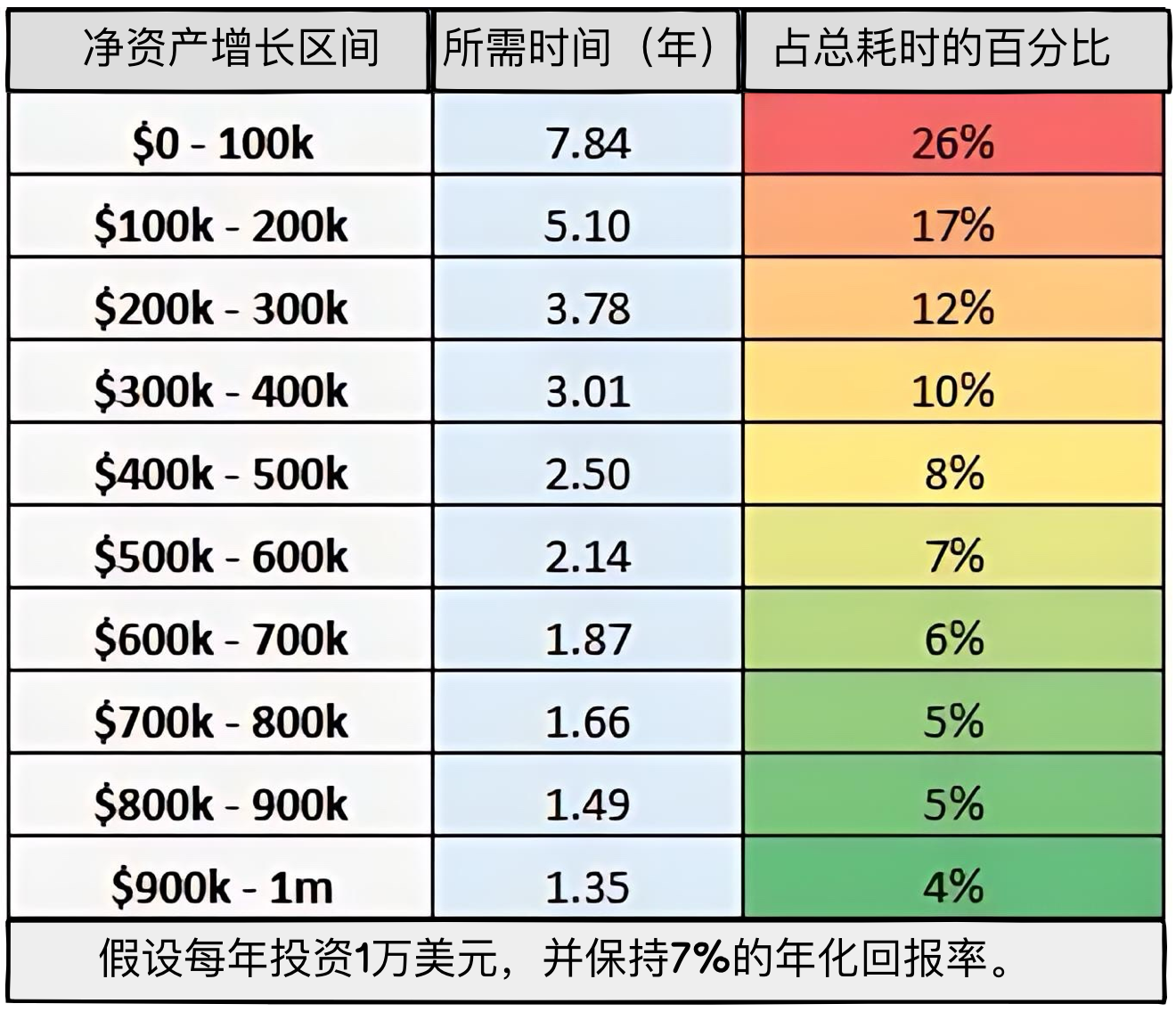

下表显示了在通往100万美元的道路上,积累每个10万美元所占用的时间百分比(再次假设每年持续投资10,000美元,年回报率为7%):

这意味着,积累前20万美元,就相当于完成了实现100万美元目标所需年数的43%。下表展示了每10万美元在实现100万美元目标过程中需要多少时间(同样假设每年持续投资1万美元,回报率为7%):

随着你的净资产不断增长,后续每个10万美元的积累所需时间都比上一个要短。

投资回报的贡献何时才能超越储蓄?

我们已经看到,在早期阶段,净资产的增长可能很缓慢,这仅仅是因为你没有足够的资金进行投资,以至于投资回报无法产生显著影响。然而,随着时间的推移,投资回报在净资产增长中的占比越来越大。你可能想知道:投资回报的贡献何时才能超越储蓄?

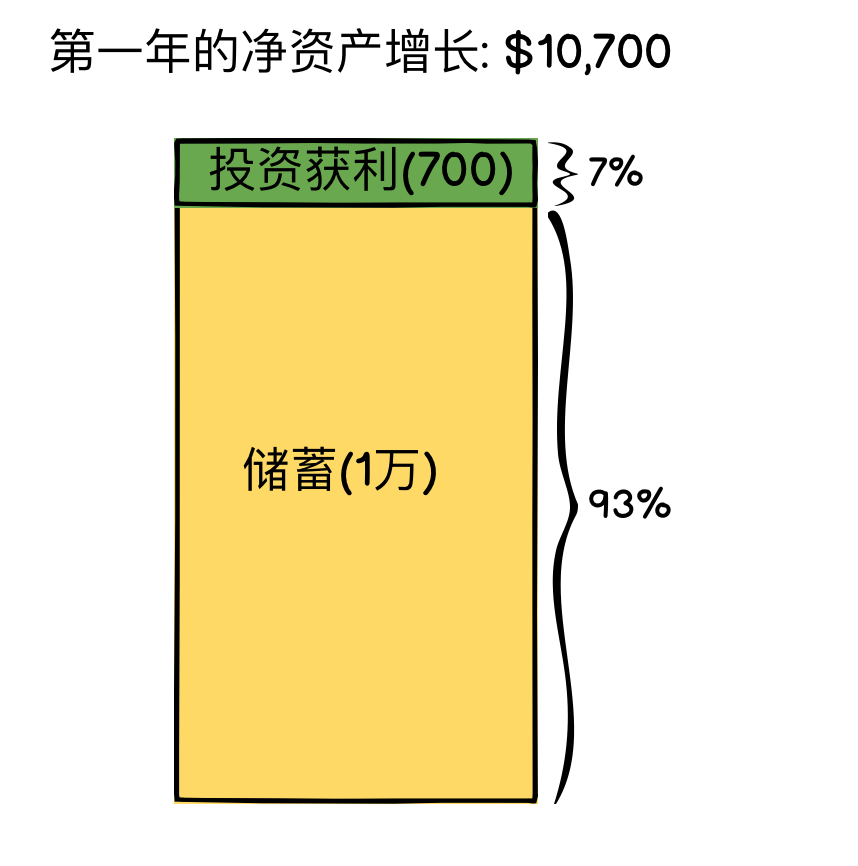

为了回答这个问题,让我们回顾之前你投资10,000美元并获得7%年回报率的案例。在第一年年底,你拥有最初的10,000美元加上700美元的投资回报,总计10,700美元。这意味着你净资产增长的93%($10,000/$10,700)来自储蓄,而只有7%($700/$10,700)来自投资回报。

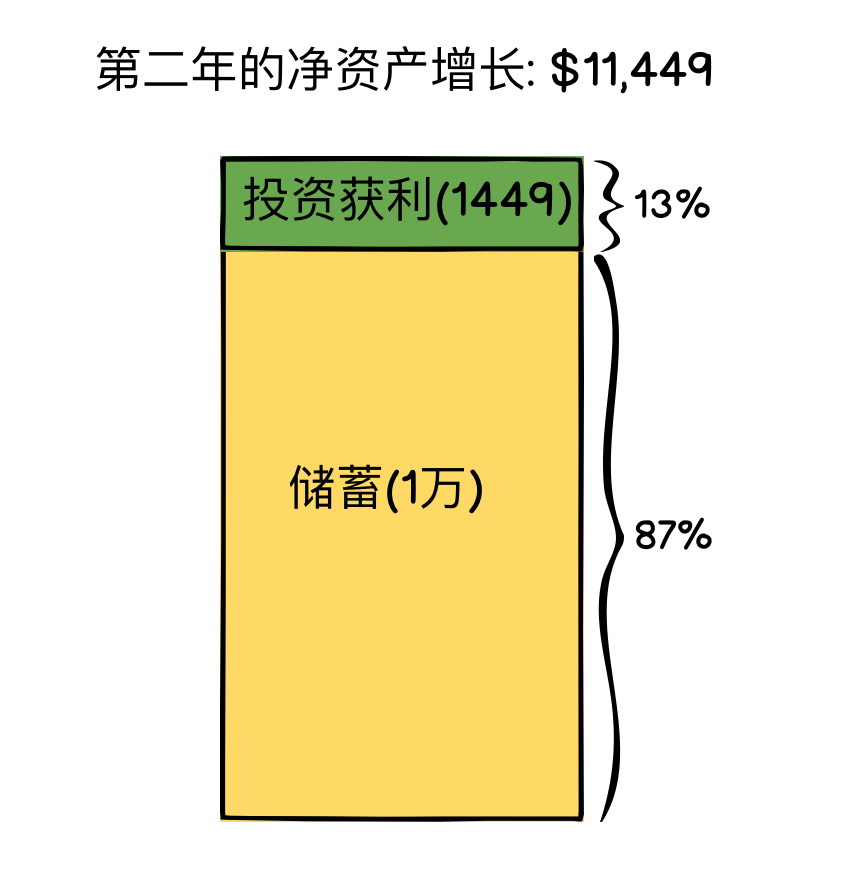

第二年,你又投资了10,000美元,再次获得7%的回报。今年你将获得1,449美元的投资回报(($10,700 + $10,000) * 7%)。这意味着你净资产增长的87%($10,000 / $11,449)来自储蓄,13%($1,449 / $11,449)来自投资回报:

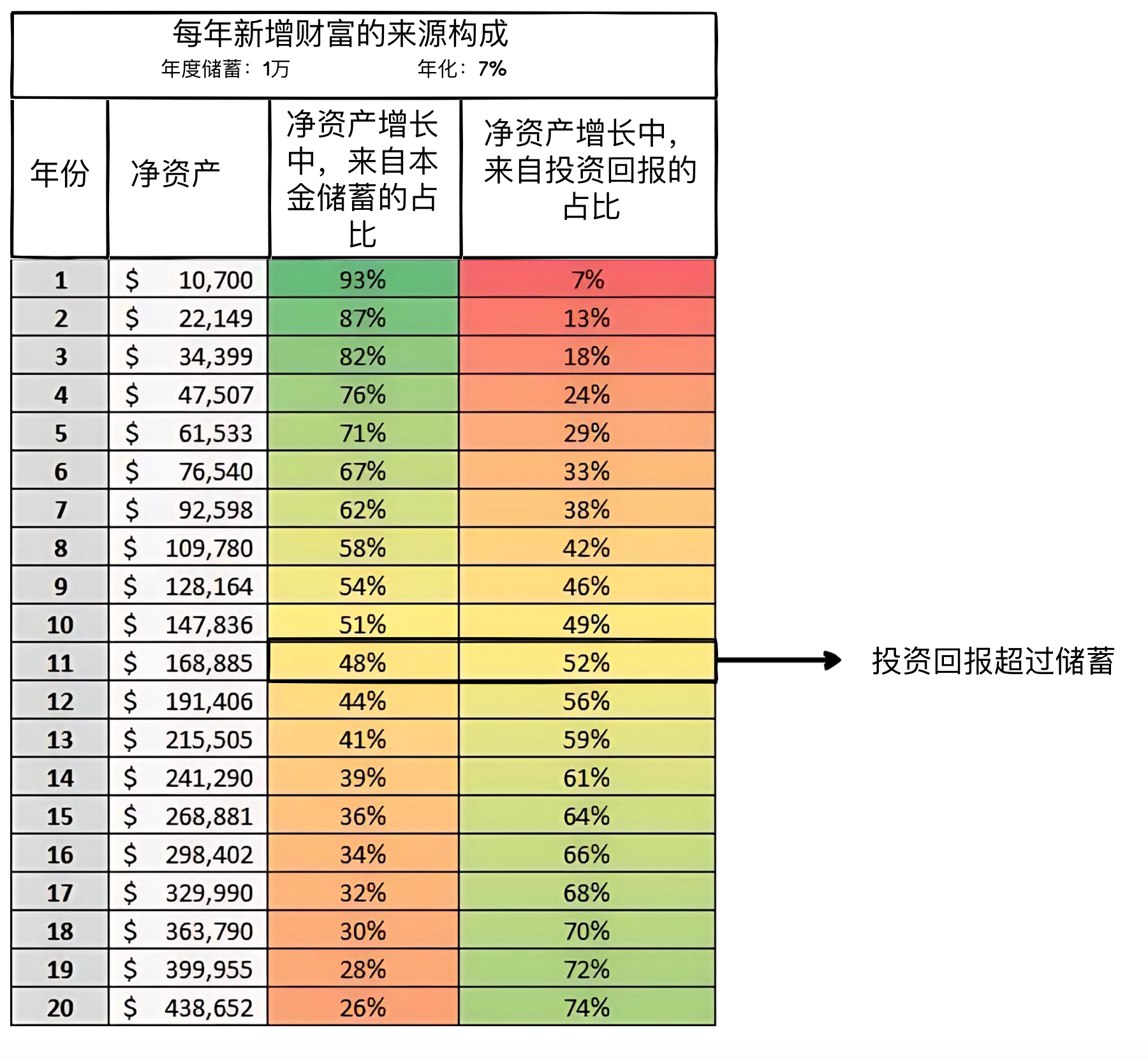

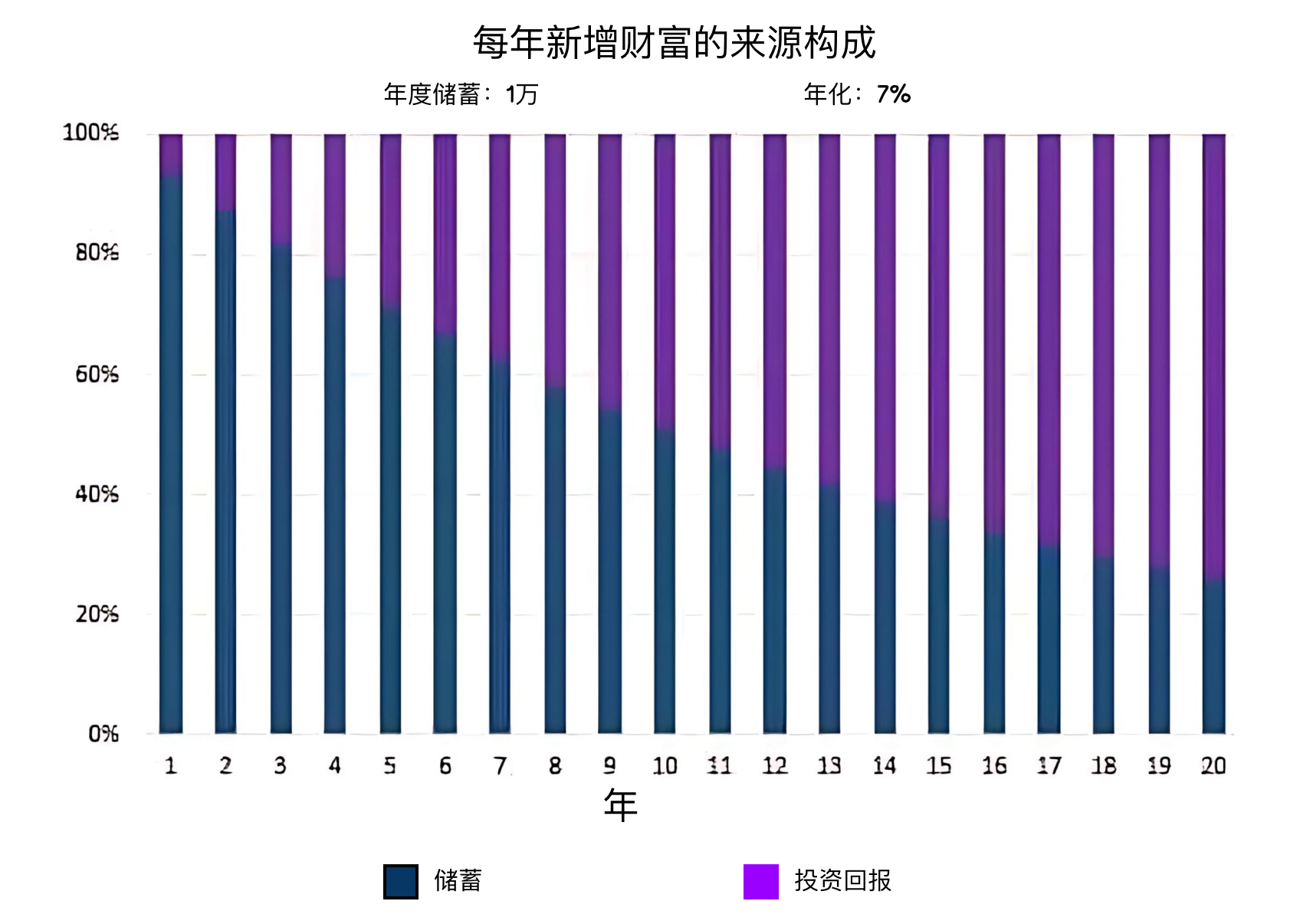

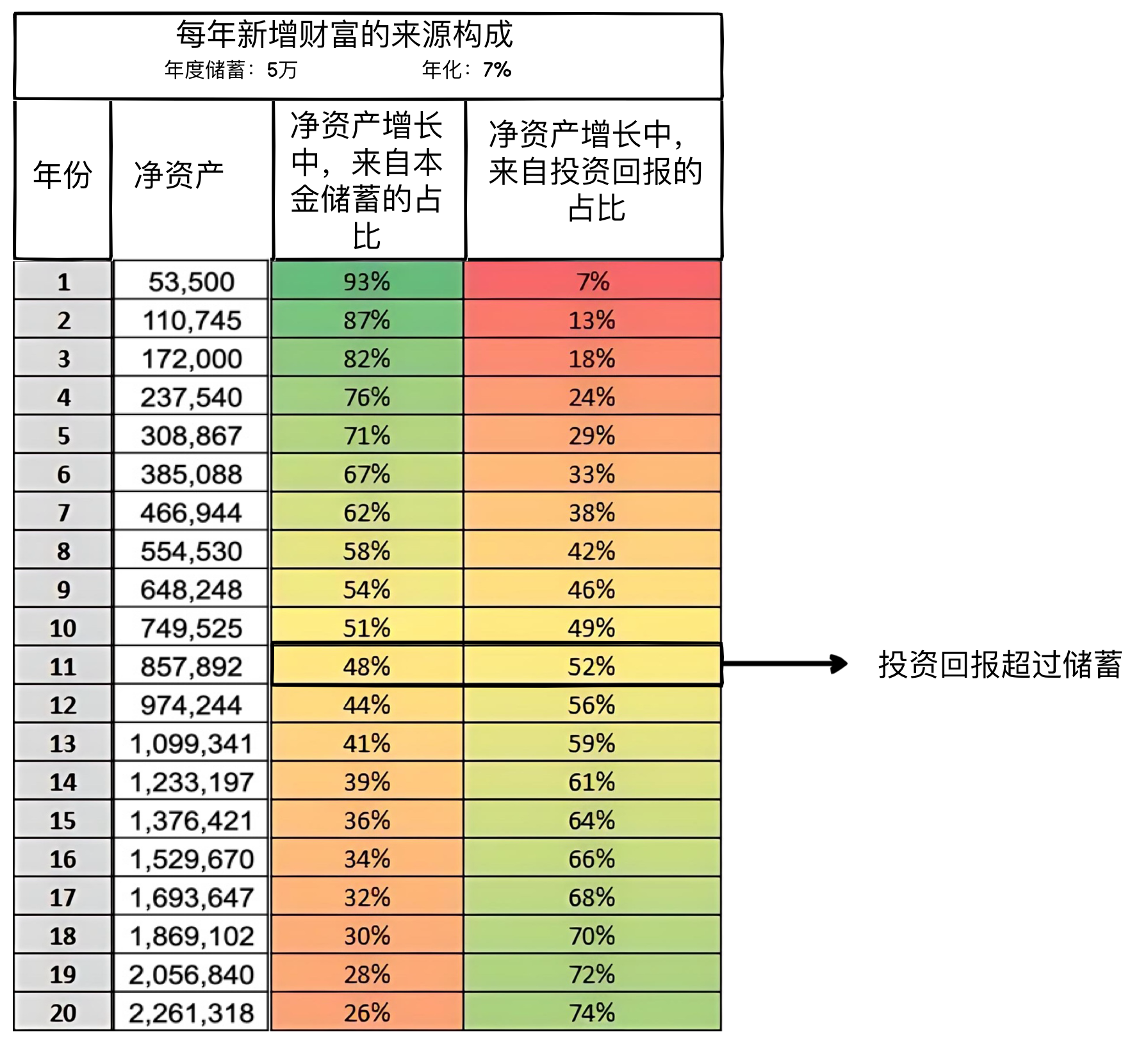

如果我们每年都进行这些计算,我们会发现随着时间的推移,投资回报在年度净资产增长中所占的比例越来越大:

请注意,大约需要11年,投资回报对年度净资产增长的贡献才会超过储蓄。在第11年之后,投资回报便成为你净资产增长的主要驱动力。

11 年后,投资回报成为拉动您的净资产增长的主要力量。

以下是查看这些数字的另一种方法:

事实证明,无论你每年的储蓄额是多少,这个百分比都基本不变。例如,假设你每年持续储蓄5万人民币而不是1万美元,百分比关系保持不变,投资回报仍然在第11年超过储蓄:

变化的只是净资产的绝对金额。百分比关系保持不变,第11年,投资回报再次超过储蓄。

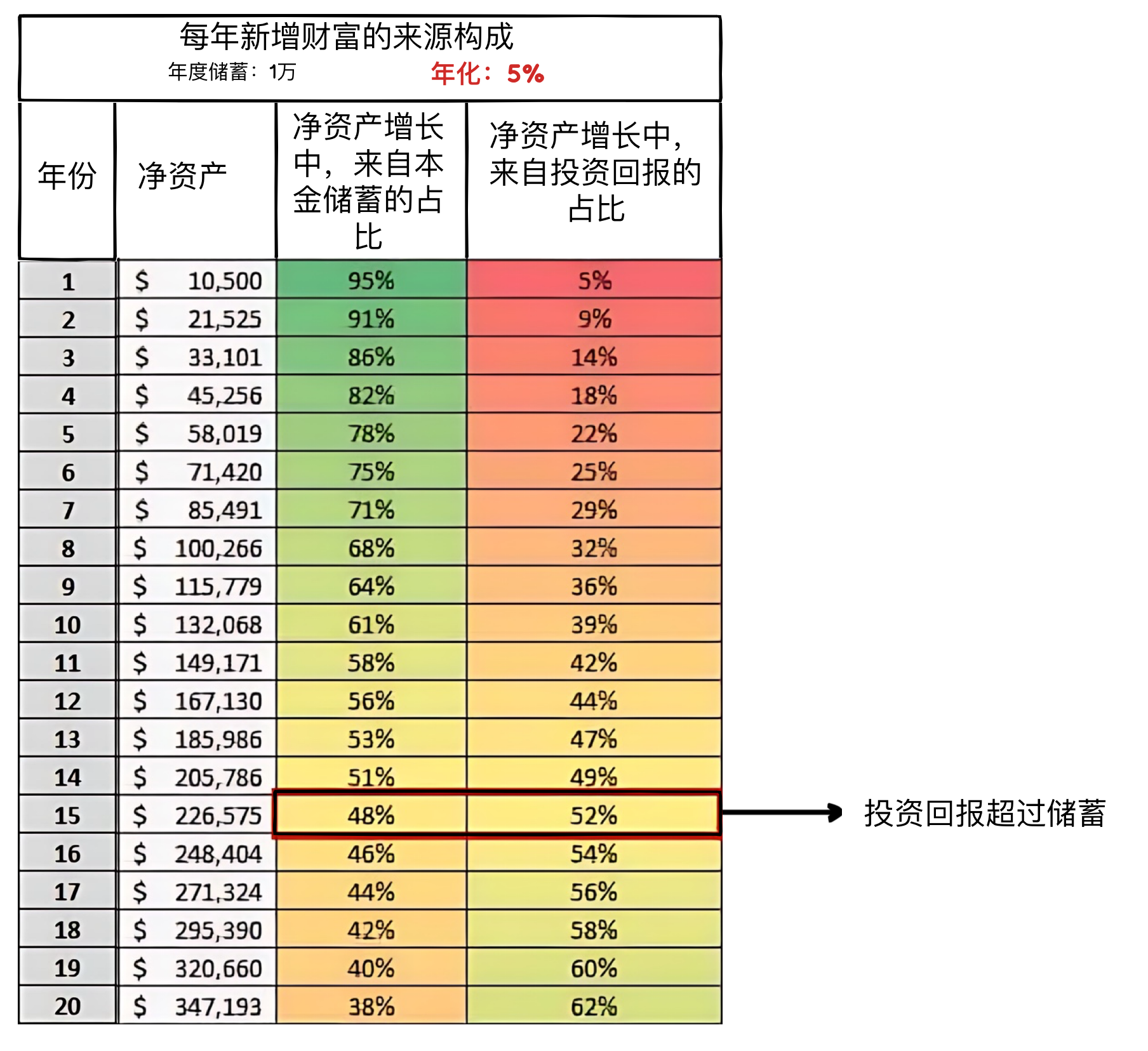

但如果你获得的年回报率低于7%呢? 例如,假设你每年储蓄10,000美元,但年回报率只有5%:

我们看到了类似的模式:随着时间的推移,投资回报开始慢慢地占到净资产增长的更多份额,但在这种情况下,投资回报大约需要15年才能超越储蓄的贡献。

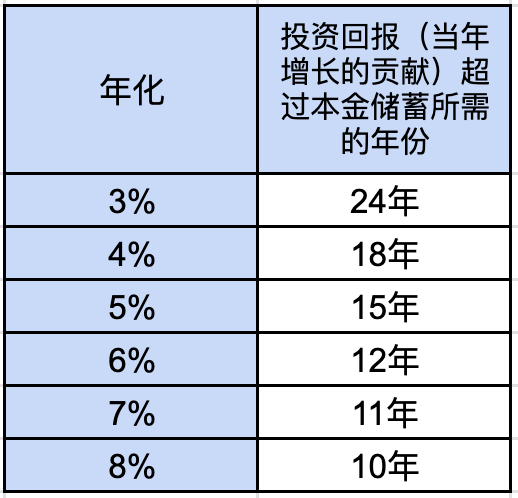

这就引出了一个有趣的问题:在不同的年回报率下,投资回报的贡献需要多久才能超越储蓄?

下表揭晓答案:

你的年度投资回报率越低,投资回报就需要越长的时间才能在净资产增长中超越储蓄的贡献。

J.D.的笔记:最后这张表很重要。现在,FIRE(财务独立,提前退休)运动非常火热。许多年轻人能够辞掉工作,是因为他们的投资表现得非常好。我的计算显示,自2009年3月6日市场触底以来,到2018年11月28日,股市的年均回报率达到了惊人的15.06%。这是一个在极长时间内极高的回报率,它让有耐心的投资者迅速积累了巨额回报。许多30到35岁的人只经历过这种投资回报如此强劲、很快就比储蓄金额更重要的环境。这并不正常!当市场回归正常时,我相信FIRE运动的热度会相应降温。

投资回报对提前退休者有多重要?

我们已经看到,在财富积累的初期,你储蓄的金额通常比你获得的投资回报更重要。那么对于那些希望在10到20年内实现财务独立的人来说,投资回报有多重要呢?

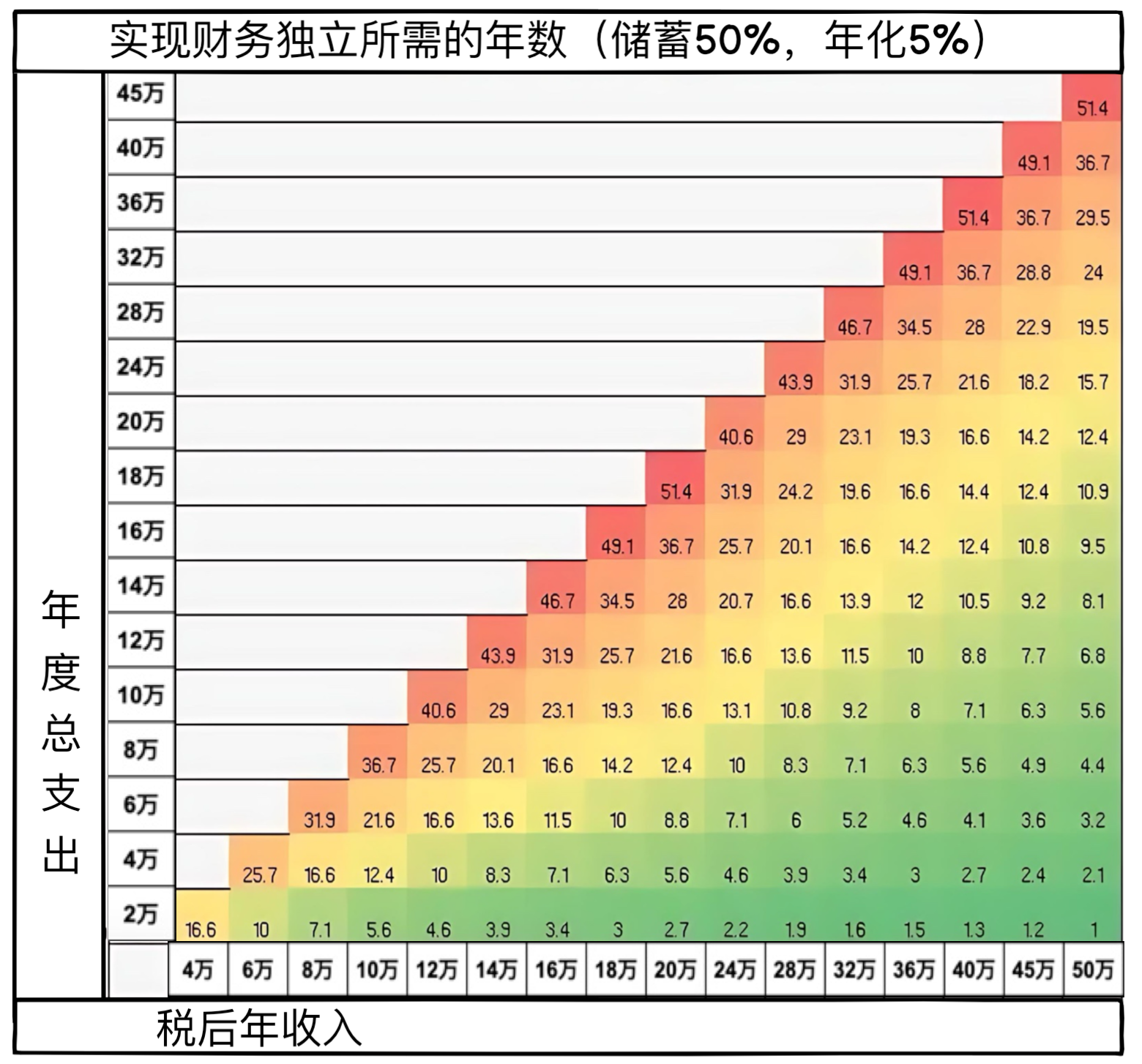

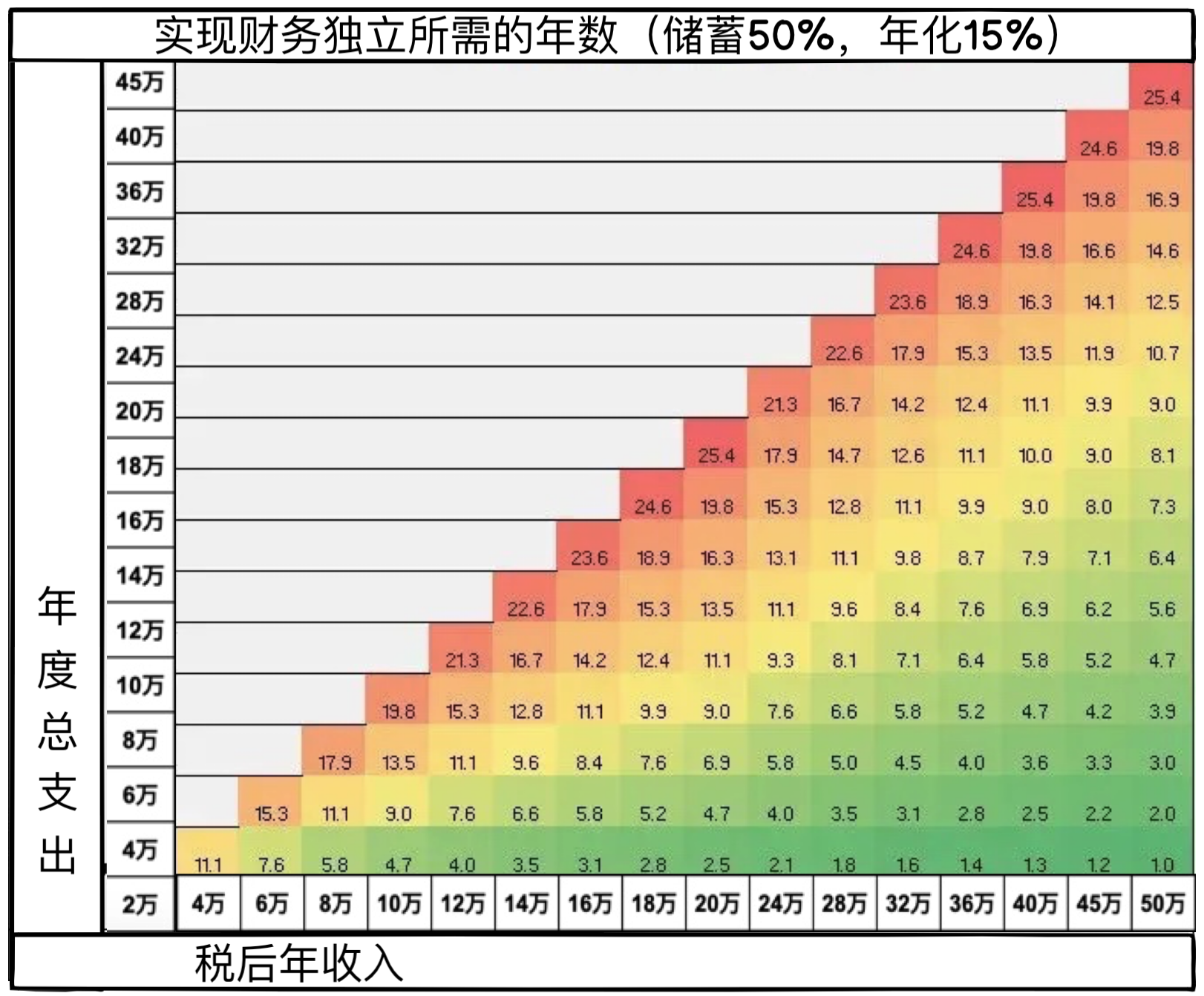

根据“财务独立网格”,如果一个家庭每年能够将其税后年收入的50%储蓄起来,那么他们只需16.6年就能实现财务独立(相当于其年支出的25倍),假设他们从0美元开始,每年获得5%的投资回报:

这里需要说明上面引申请的两个概念:

- 财务独立 (Financial Independence):指的是你的被动收入(主要来自投资收益)足以覆盖你所有的生活开支,你不再需要为了钱而出卖自己的时间去工作。

- 相当于其年支出的25倍 (The 25x Rule):这是实现财务独立的一个常用估算标准。它基于一个叫做“4%安全提取率”的原则。

- 4%法则:这个理论认为,如果你每年从你的投资组合中提取不超过4%的金额作为生活费,那么这笔资产有极高的概率(超过95%)在你余生都用不完,甚至还会继续增长。

- 数学关系:如果每年提取4%(即0.04),那么你需要多少本金呢?本金 = 年支出 / 0.04,也就是

年支出 × 25。所以,你的财务独立目标就是积累到年支出25倍的资产。

我们将其凑整为17年,看看投资回报与储蓄在通往财务独立的道路上究竟有多重要。使用“储蓄与回报”计算器,我们可以算出投资回报到底有多重要。

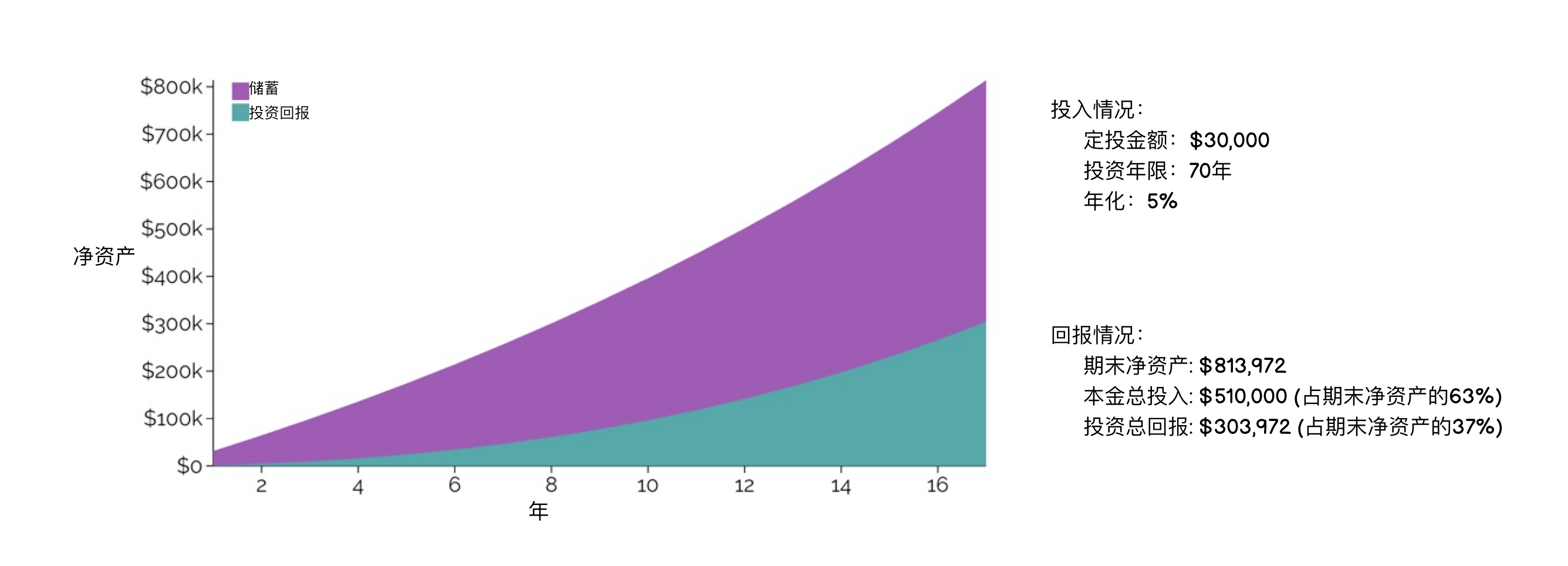

假设一个家庭每年投资3万美元,年回报率为5%,持续17年。17年后,他们将拥有813,972美元,其中63%来自本金投入,只有37%来自投资回报。

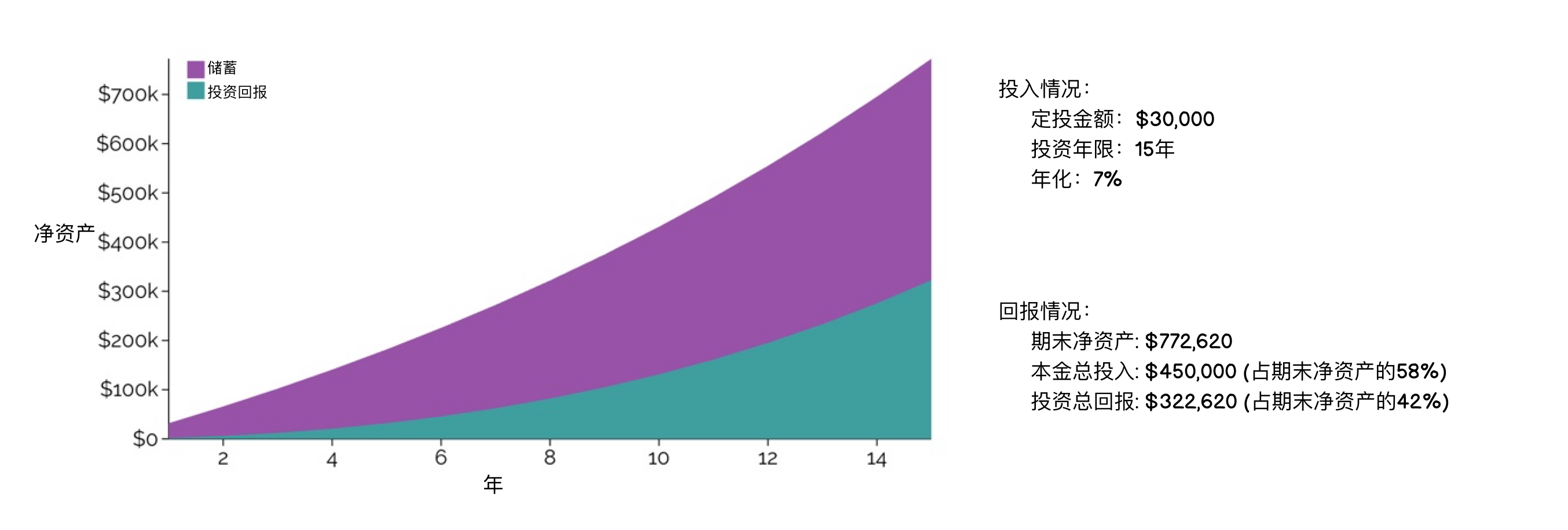

试想一下,如果这个家庭能够获得7%的年回报率,同时还能将一半的收入存起来,那么他们只需15年就能实现财务独立。在这种情况下,15年后的投资回报将占到他们总净资产的44%:

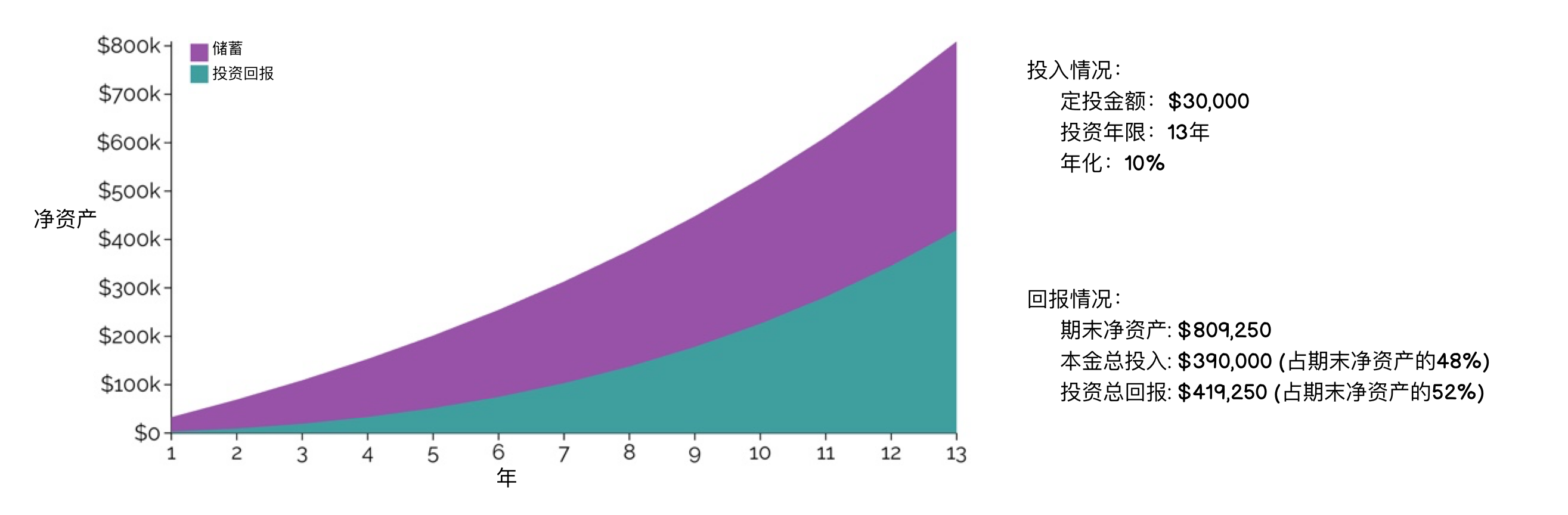

如果这个家庭的年回报率达到10%,那么他们只需13年就能实现财务独立。这样一来,13年后的投资回报将占到他们总净资产的52%:

因此,对于那些能够在13到17年内实现财务独立的人来说,投资回报占总净资产增长的三分之一到二分之一。

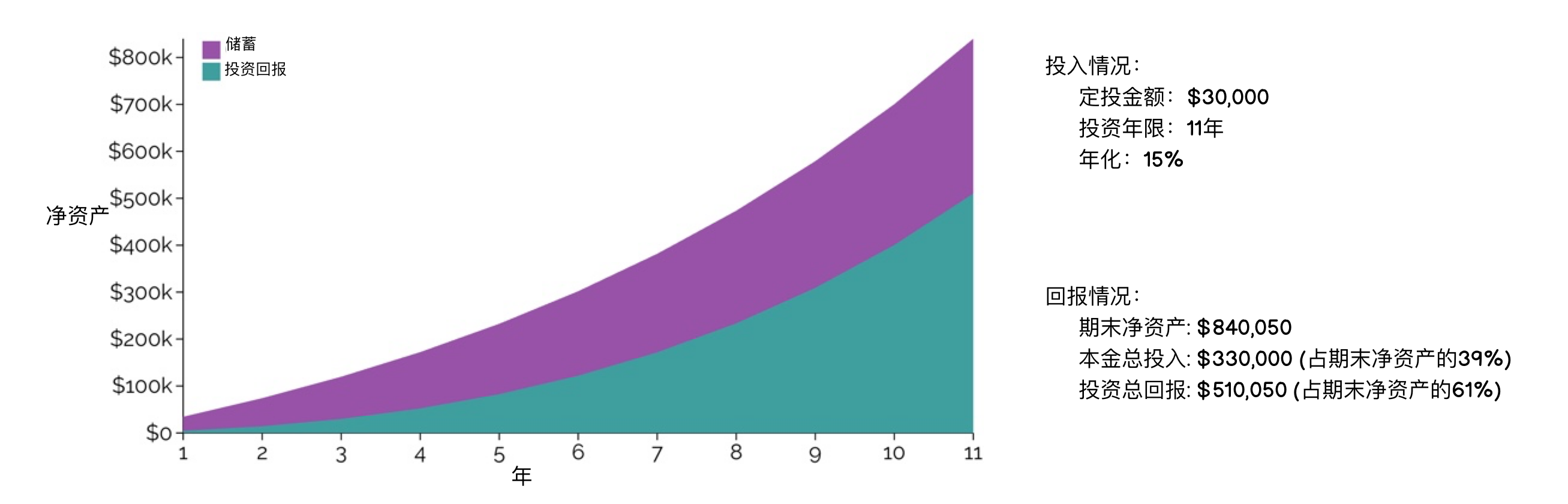

但假设这对夫妇的年回报率高达15%,就像J.D.之前提到的,自2009年3月股市触底以来的情况一样。以下是之前的财务独立网格图,只是假设年投资回报率为15%,而不是5%:

如果这对夫妇每年能够将一半的收入储蓄起来并进行投资,年回报率为 15%,那么他们只需 11.1 年就能实现财务独立。

为简单起见,我们将其四舍五入为11年,并将之前相同的数字代入“贡献与回报”计算器中:

事实证明,这对夫妇11年后的净资产中有61%来自投资回报。回想一下,当这对夫妇的年回报率只有5%时,最终净资产中只有37%来自投资回报。这其中的差异十分显著!

正如 JD 指出的那样,自 2009 年以来,这些令人难以置信的回报在过去十年里给投资者带来了巨大的提振,但这种回报并不常见。股市的年回报率通常在 7%左右,这就是为什么我在这篇文章中一直使用这个数字。

结论

我们在这篇文章中得到了一些有趣的观点:

- 在财富积累的道路上,第一个10万美元通常耗时最长。不过,后续每个10万美元的积累时间会越来越短。

- 在财富积累的初期,你的储蓄金额远比投资回报率更重要。

- 对于那些能够在13到17年内实现财务独立(F.I.)的人来说,投资回报占其总净资产增长的三分之一到二分之一。

作为个人,我们的任务是专注于那些自己能掌控的方面。这意味着专注于增加收入、控制支出、最小化投资费用,并维持一个与你财务目标一致的资产配置。

如果你希望在相对较短的时间内实现财务独立,你最好专注于这些你能控制的变量,而不是过度担忧投资回报率,因为回报率在很大程度上是我们无法控制的,并且未来不太可能再像过去十年那样出色。